この記事でわかること

- 株の相続税評価額の計算方法

- 株にかかる相続税の税率

- 株にどれくらいの相続税がかかるか

家族が亡くなって相続した遺産に、株(株式)が含まれていることがあります。

銀行預金や不動産と同様に、この株式についても相続税の対象になります。

株価は常に変動していますが、相続税評価額はいつの時点の株価で決まるのでしょうか?

株式にかかる相続税の税率は何%なのでしょうか?

結局、相続税はいくら払う必要があるのでしょうか?非課税などでかからない場合はあるのでしょうか?

これらの疑問に自信をもって答えることが出来る方は意外と少ないのではないでしょうか。

それでは今回は株式についてのこれらのポイントについてわかりやすく解説していきます。

株の相続税評価額の計算方法

株式の相続税評価額の計算方法は、証券取引所に上場している「上場株式」か、上場していない「非上場株式」なのかによって異なります。

上場株式の相続税評価額の計算方法

上場株式には市場価格がありますので、上場株式はその市場価格をもとに相続税評価額を計算します。

具体的には、

次の1から4の株価の中で最も低い価格を選択することができます。

購入時の価格ではありませんのでご注意ください。

- 相続発生日(死亡日)の終値

- 相続発生日を含む月の終値の平均額

- 相続発生の前月の終値の平均額

- 相続発生の前々月の終値の平均額

例えば、保有する株式の数が1,000株、相続発生日が7月19日で、4つの株価がそれぞれ次のとおりの価格であったとします。

- 7月19日の終値:500円

- 7月の終値の平均額:400円

- 6月の終値の平均額:300円

- 5月の終値の平均額:200円

この場合、4つの株価の中で最も低い価格である200円を選択し相続税評価額は、

200円×1,000株=200,000円となります。

なお、複数の銘柄をお持ちの場合は、銘柄ごとに4つの株価の中で最も低い価格を選択することができます。

株価の調べ方

過去の終値を調べその平均値を計算しなければならないなんて途方もなく大変そうだとお思いの方もいらっしゃるかもしれません。

ご安心ください。

株式を預けていた証券会社に問い合わせれば教えてもらえます。

いずれにしても相続税の申告や株式の名義変更を進めるうえで証券会社に連絡する必要がありますので、その際に合わせて確認するようにしましょう。

非上場株式の相続税評価額の計算方法

非上場株式の場合、市場価格がありません。

そのため、会社の規模や経営成績、財政状態といった様々な事情を考慮し、その会社の価値を計算する必要があります。

非上場株式の相続税評価額の計算は非常に専門性が高いため、

迷わずに当税理士事務所のような相続専門の税理士に相談するようにしましょう。

株の相続税の税率は?

相続税の税率は一定ではありません。

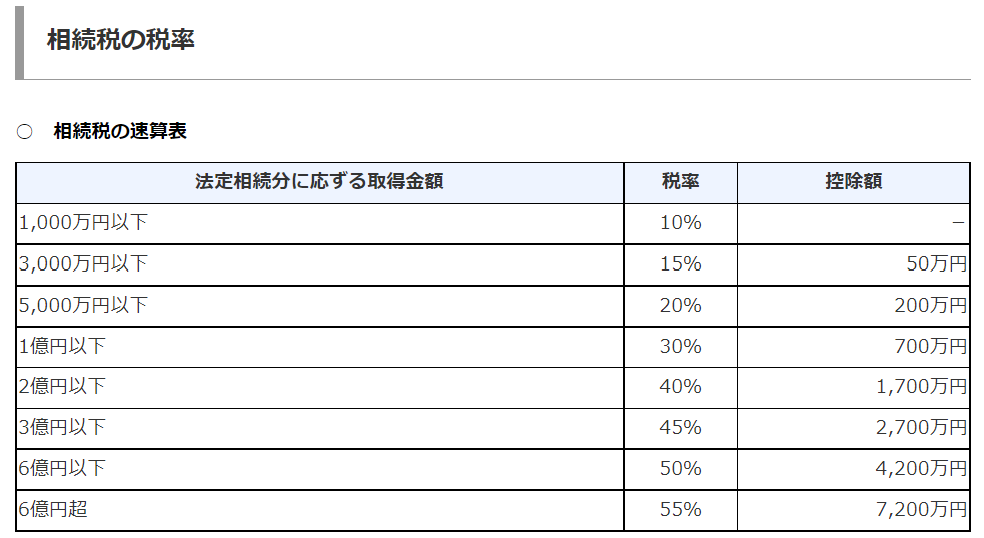

以下の表は相続税の速算表と呼ばれるもので、相続税の税額を計算する際に使うものです。

税率欄をご覧いただくとわかるように、金額の規模に応じて10%から55%の税率が適用されます。

ちなみに、株式以外の相続財産も合算した全ての財産の金額が基礎控除額以下の場合は税金はかかりません。

詳しくは次の章で解説いたします。

なお、株を売却した際の利益には、給与所得などの他の所得とは区別され、一律20.315%(所得税15.315%、住民税5%)の税率がかかります。

相続税の税率と所得税の税率を混同しないように注意しましょう。

株にどれくらいの相続税がかかるのか?

前の章でお伝えしたとおり、相続税の税率は一定ではありません。

株式以外の財産を含めた財産の総額や、相続人の人数によって税率が異なります。

したがって、いくらの株だから税金はいくらになる、とは一概に言えないことになります。

具体例を使って、相続税の計算方法の手順を確認し、ご自身の相続税がどれくらいになるのか考えてみてください。

【例】

- 上場株式:3,000万円

- その他の財産:5,000万円

- 法定相続人:配偶者1人、子供2人

①課税遺産総額を計算する

課税遺産総額は次のように計算されます。

課税遺産総額=相続財産-基礎控除=(3,000万円+5,000万円)-4,800万円=3,200万円

なお、基礎控除とは、非課税枠のことです。

相続財産の金額(債務などを控除した後の金額)が基礎控除以下の金額であれば、相続税はかかりません。

この例では次のように計算されます。

基礎控除=3,000万円+600万円×法定相続人の数=4,800万円

②法定相続分に応ずる取得金額を計算する

①の課税遺産総額3,200万円を各相続人が法定相続分通りに取得したものとした時の、各相続人の取得金額を計算します。

配偶者:3,200万円×1/2=1,600万円

子1:3,200万円×1/4=800万円

子2:3,200万円×1/4=800万円

なお法定相続分は相続人の構成に応じて、次の表のとおりです。

| 相続人の構成 | 相続人 | 法定相続分 |

| ・配偶者と子供の場合 | 配偶者 | 1/2 |

| 子 | 1/2 | |

| ・配偶者と父母(祖父、祖母)の場合 | 配偶者 | 2/3 |

| 父母(祖父、祖母) | 1/3 | |

| ・配偶者と兄弟姉妹の場合 | 配偶者 | 3/4 |

| 兄弟姉妹 | 1/4 |

③取得金額に税率を乗じて各相続人の税額を計算する

前述した相続税の速算表を②で求めた取得金額にあてはめて、各相続人の税額を計算します。

なお、各相続人が実際にこの税額を負担するわけではなく、この後の「相続税の総額」を求めるための仮の税額です。

配偶者:1,600万円×15%-50万円=190万円

子1:800万円×10%=80万円

子2:800万円×10%=80万円

④相続税の総額を求める

③で計算した各相続人の税額を合計すると、

190万円+80万円×2=350万円

となり、これが相続税の総額です。

なお、この相続税の総額を、各相続人が実際に取得する相続財産の割合に応じて負担することになります。

例えば、財産の10%を取得する人は350万円の10%の35万円を負担することになります。

※簡単のために税額控除などは無いものとして解説しています。

まとめ

今回は株の相続税評価額の計算方法について解説いたしました。

上場株式の相続税評価額だけであればご自身で調べながら計算できるかもしれません。ただ、非上場株式の場合は必ず相続専門の税理士への相談が必要になりますし、相続税の申告には株式の相続税評価だけではなく、不動産の評価であったり、遺産分割協議書の作成、相続税申告書の作成など多くの難関が待ち受けています。

これらの処理をすべてご自身で解決していくのは困難なことですので、税理士に依頼することを検討してみてはいかがでしょうか。

当事務所は相続専門の税理士事務所です。

無料相談も承っておりますのでぜひお気軽にお問い合わせください。

無料相談を実施しています

お気軽にご連絡ください

TEL:0120-93-8899

(平日9:00~17:30)

※お伺いした情報を外部に漏らすことはいたしません。

※営業のお電話は固くお断りします。