相次相続控除とは?

相次相続控除とは、被相続人が相続開始前10年以内に相続などによって財産を取得し、相続税を支払っていた場合に、その相続税額のうち一定の金額を今回の相続税から差し引くことができる制度です。

相続が起こった後すぐに次の相続が起こった場合には、2回目の相続財産の中に1回目の相続財産でもあった財産が含まれることが想定され、つまり同じ財産に対して短期間に複数回課税されてしまうということになります。

相次相続控除このような過度な税負担を避けるために創設された制度です。

控除額が大きくなる場合がある制度ですので、適用が漏れることのないように注意しましょう。

適用要件

相次相続控除を適用するための要件は次のとおりです。

全てを満たす必要があります。

被相続人の相続人であること

相続人でなければ相次相続控除の適用を受けることができません。

つまり、相続人でない人が遺言により財産を受け取った場合や、相続放棄をして相続人ではなくなっ人がみなし相続財産である生命保険金などを取得した場合は適用対象外となります。

相続放棄について詳しくは「相続放棄とは?必要書類や注意点、デメリットについて徹底解説」をご参照ください。

また、みなし相続財産については「みなし相続財産の対象とは?生命保険金の非課税枠についても解説」をご参照ください。

相続の開始前10年以内に開始した相続により被相続人が財産を取得していること

1回目の相続が発生してから2回目の相続が発生するまでの期間が10年以内であることも要件になります。

また、2回目の相続の被相続人が1回目の相続で財産を取得している必要があります。

被相続人が1回目の相続で相続税を払っていること

2回目の相続の被相続人が1回目の相続で相続税を払っている必要があります。

あくまで相次相続控除の趣旨は、短期間での度重なる税負担を避けることです。

したがって、被相続人が1回目の相続で財産を取得していたとしても、相続税を払っていなければ、税負担の軽減の対象にはならないのです。

なお、相続税には基礎控除と呼ばれる非課税枠や、配偶者控除といった税額控除がありますので、財産を取得していても相続税が発生しない場合もあるのです。

基礎控除について詳しくは「相続税の非課税枠である基礎控除はいくらまで?」をご参照ください。

また、配偶者控除については「相続税の配偶者控除とは?計算方法や適用要件について解説します!」をご参照ください。

相次相続控除の額の計算方法

相次相続控除の控除額は、1回目の相続で被相続人が払った相続税を、1回目の相続からの経過年数に応じて1年に10%ずつ減額した額です。

この控除額を2回目の相続の相続税額から控除することができます。

控除額の計算式は次の通り定められています。

[相次相続控除の計算式]

A×C÷(B-A)×D÷C×(10-E)÷10=各相続人の相次相続控除額

※C÷(B-A)が100/100を超えるときは100/100とする

A:今回の被相続人が前の相続の際に課せられた相続税額

この相続税額は、相続時精算課税分の贈与税額控除後の金額をいい、その被相続人が納税猶予の適用を受けていた場合の免除された相続税額ならびに延滞税、利子税および加算税の額は含まれません。

B:今回の被相続人が前の相続の際に取得した純資産価額

(取得財産の価額+相続時精算課税適用財産の価額-債務および葬式費用の金額)

C:今回の相続、遺贈や相続時精算課税に係る贈与によって財産を取得したすべての人の純資産価額の合計額

D:今回のその相続人の純資産価額

E:前の相続から今回の相続までの期間(1年未満の期間は切り捨てます。)

なお、被相続人から相続、遺贈や相続時精算課税に係る贈与によって財産を取得した人のうちに農業相続人がいる場合は、一部の計算が異なります。

引用:国税庁タックスアンサーNo.4168

計算の具体例

【前提条件】

1回目の相続

相続開始日:令和2年1月10日

被相続人:祖父

相続人:父

父の取得財産の価額:1億円

父の相続税額:1,220万円

2回目の相続

相続開始日:令和4年11月10日

被相続人:父

相続人:長男、二男

長男の取得財産の価額:6,000万円

二男の取得財産の価額:5,000万円

この前提条件の下で、2回目の相続の際に長男に適用される相次相続控除の控除額を求めます。

前提条件を上述の計算式に当てはめると次のとおりです。

A:1,220万円

B:1億円

C:1億1,000万円

D:6,000万円

E:2年(10か月は切り捨てられます)

したがって、

1,220万円×1億1,000万円÷(1億円-1,220万円)×6,000万

円÷1億1,000万円×(10-2)÷10=5,323,636円

となります。

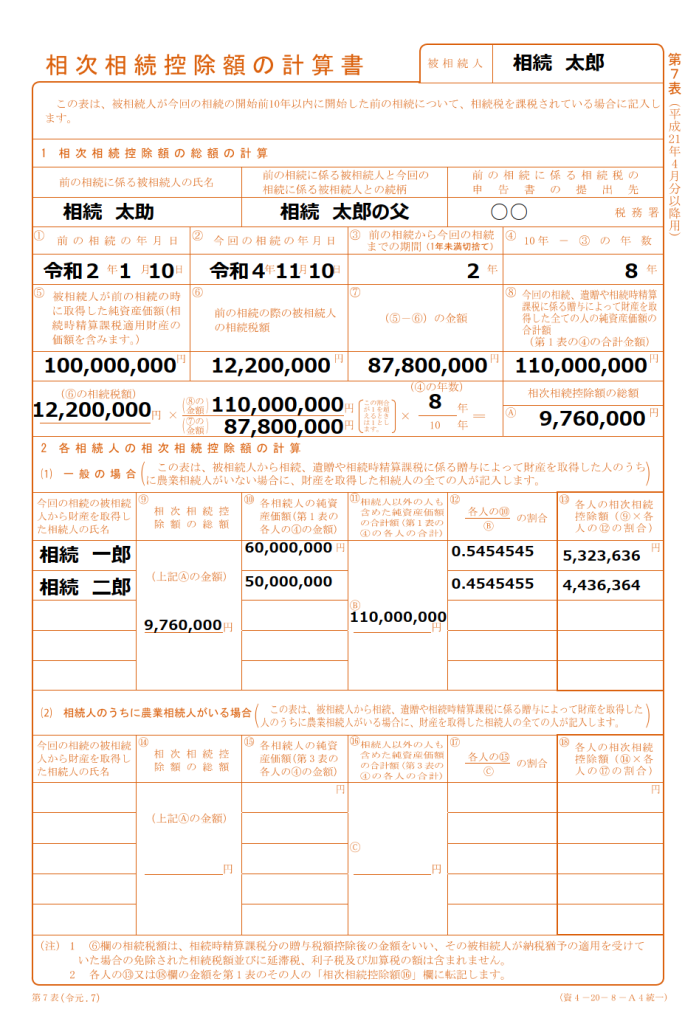

相続税申告書の記載例

上述の具体例に基づく相続税申告書の記載例は次のとおりです。

なお、相次相続控除額がある場合は、このように第7表(相次相続控除額の計算書)を作成します。

相続税申告書の添付書類

相次相続控除の適用がある場合には、申告書の第7表を作成するとともに、証拠書類として1回目の相続税申告書から次のものを添付しましょう。

・第1表(相続税の申告書)

・第11表(相続税がかかる財産の明細書)

・第11表の2(相続時精算課税適用財産の明細書・相続時精算課税分の贈与税額控除額の計算書)

・第14表(純資産価額に加算される暦年課税分の贈与財産価額及び特定贈与財産価額出資持分の定めのない法人などに贈与した財産特定の公益法人などに寄附した相続財産・特定公益信託のために支出した相続財産の明細書)

・第15表(相続財産の種類別価額表)

なお、第11表の2と第14表については、1回目の相続内容によっては作成していない場合もあります。

その場合は添付不要です。

申告要件は無い

相次相続控除を適用した後の相続税が0円になる場合は、相続税の申告手続き自体が不要になります。

ちなみに、小規模宅地等の特例や配偶者の税額軽減の特例は、いわゆる申告要件があり、これらの特例を適用した結果、相続税が0円になる場合でも、申告は必要です。

相次相続控除の場合は申告要件はありませんので、混同してしまわないようにしましょう。

兄弟姉妹の相続の場合にも適用可能

第3順位の相続、つまり兄弟姉妹の間の相続でも要件を満たすのであれば、相次相続控除を適用できます。

例えば1回目の相続で兄が亡くなり、その際に相続人の弟が相続財産を取得し、かつ相続税を支払い、その後10年以内にその弟が亡くなって2回目の相続が発生したケースでも相次相続控除を適用できます。

未分割の状態でも適用可能

相続財産を相続人間で誰が取得するのか決まっておらず、財産が未分割の状態でも、相次相続控除を適用できます。

小規模宅地等の特例や配偶者の税額軽減の特例のような分割要件は無いということです。

なお未分割の財産がある場合は、法定相続割合で相続を分割したと仮定して控除額を算出します。

まとめ

今回の相続が発生する前10年以内に相続が発生している場合は、相次相続控除を適用することで今回の相続税額を大幅に減らせる可能性があります。

しかし、せっかく高い税負担の軽減効果があるにもかかわらず、税理士が相続人への入念なヒアリングや、戸籍の確認を怠った結果、過去10年以内の相続の有無を把握することができずに適用を漏らしてしまうことが少なくありません。

そのようなことが無いように、相続税の申告は知識や経験のある相続専門の税理士に依頼するようにしましょう。

当事務所は相続専門の税理士事務所です。

無料相談も承っておりますのでぜひお気軽にお問い合わせください。

無料相談を実施しています

お気軽にご連絡ください

TEL:0120-93-8899

(平日9:00~17:30)

※お伺いした情報を外部に漏らすことはいたしません。

※営業のお電話は固くお断りします。