相続税の計算方法の仕組み

相続税は、被相続人の有していた財産に対して課税される税金です。

相続税を計算する場合は、まず被相続人の遺産全てを合計して、課税遺産総額を算出します。

そしてそれが法定相続分どおり相続されたと仮定して、相続税の総額を算出します。

これにより、まずは相続人全員で負担する「相続税の総額」が求まります。

次に、各相続人が実際に取得した財産の額に応じて、相続税の総額を按分して各相続人の「算出税額」を求めます。

最後に、各人の算出税額に対して、相続税の2割加算や配偶者の税額軽減といった各相続人ごとの特殊事情を加味して各相続人の納付税額を計算するのです。

相続税の計算方法の手順の概要は以上のとおりです。

これだけではイメージが湧きませんので、そのそれぞれの手順について詳しく見ていきましょう。

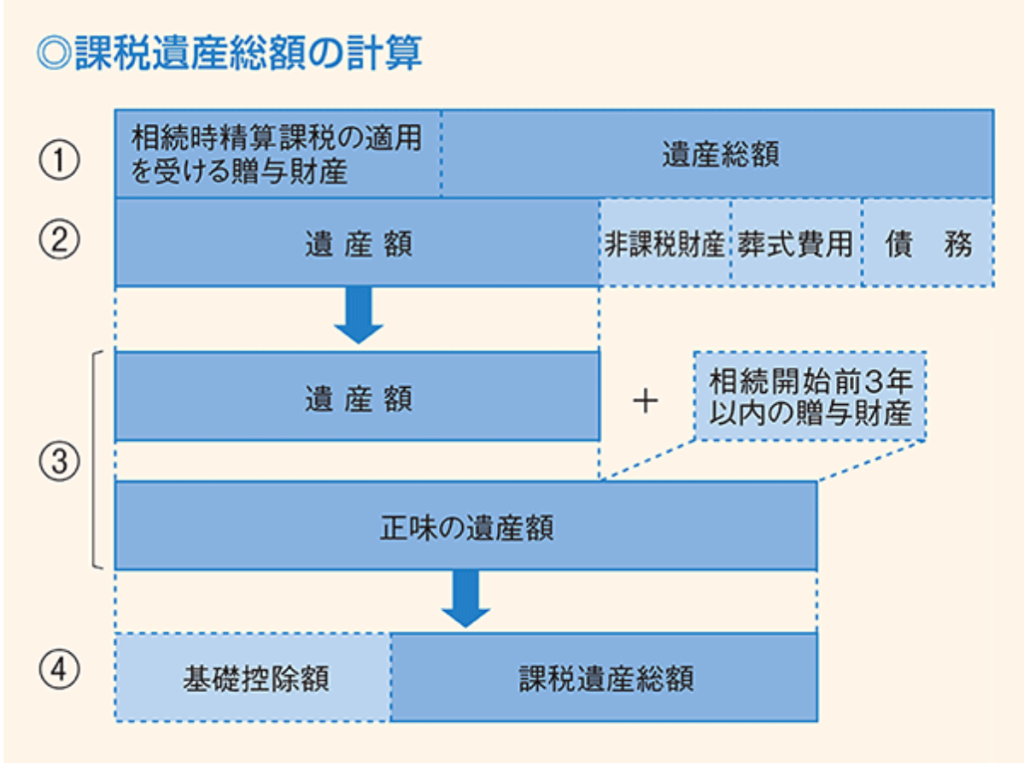

課税遺産総額の計算

上のフロー図のとおり、課税遺産総額は次の手順で計算します。

①被相続人の本来の相続財産にみなし相続財産を加えた「遺産総額」に、相続時精算課税制度を選択して受けた贈与財産を加算します。

みなし相続財産とは、民法上は相続財産にはならないが、相続税法では相続税の対象になる相続財産として扱うものです。

代表的なものには生命保険金や死亡退職金があります。

②①から非課税財産、債務および葬式費用を控除し「遺産額」を計算します。

なお、非課税財産は次のようなものが該当します。

・墓所、仏壇、祭具など

・生命保険金のうち次の金額まで

500万円×法定相続人の数

・死亡退職金のうち次の金額まで

500万円×法定相続人の数

非課税財産について詳しくは「相続税がかからない非課税財産4選!【相続専門税理士が解説】」をご参照ください。

③②の遺産額に相続開始前3年以内の贈与財産を加算して「正味の遺産額」を計算します。

なお、贈与の事実があったにもかかわらず、贈与税の申告をしていないようなケースでも、贈与財産として加算すると同時に、贈与税の申告・納税を行うことになります。

加算される贈与財産の額は、贈与税の課税価格ですから贈与時の評価額です。

④③から基礎控除額を差し引いて、「課税遺産総額」を計算します。

なお、基礎控除額は次の計算式により算出します。

3,000万円+600万円×法定相続人の数

なお、正味の遺産額が基礎控除額以下である場合には相続税がかからないことになります。

「法定相続人の数について」

法定相続人の人数によって、相続税の基礎控除や生命保険金・死亡退職金の非課税額が変わります。

法定相続人の数は、相続放棄者や養子がいる場合などには、その数え方が特殊になる場合がありますので注意が必要です。

また、誰が法定相続人になるかは民法で定められています。

まず、配偶者がいる場合は配偶者は常に相続人になります。

配偶者以外の相続人は次の優先順位で決まります。

【相続順位】

第1順位:直系卑属(子や孫、ひ孫など)

第2順位:直系尊属(父母や祖父母、曾祖父母など)

第3順位:兄弟姉妹(亡くなっている場合には甥姪)

相続税の総額の計算

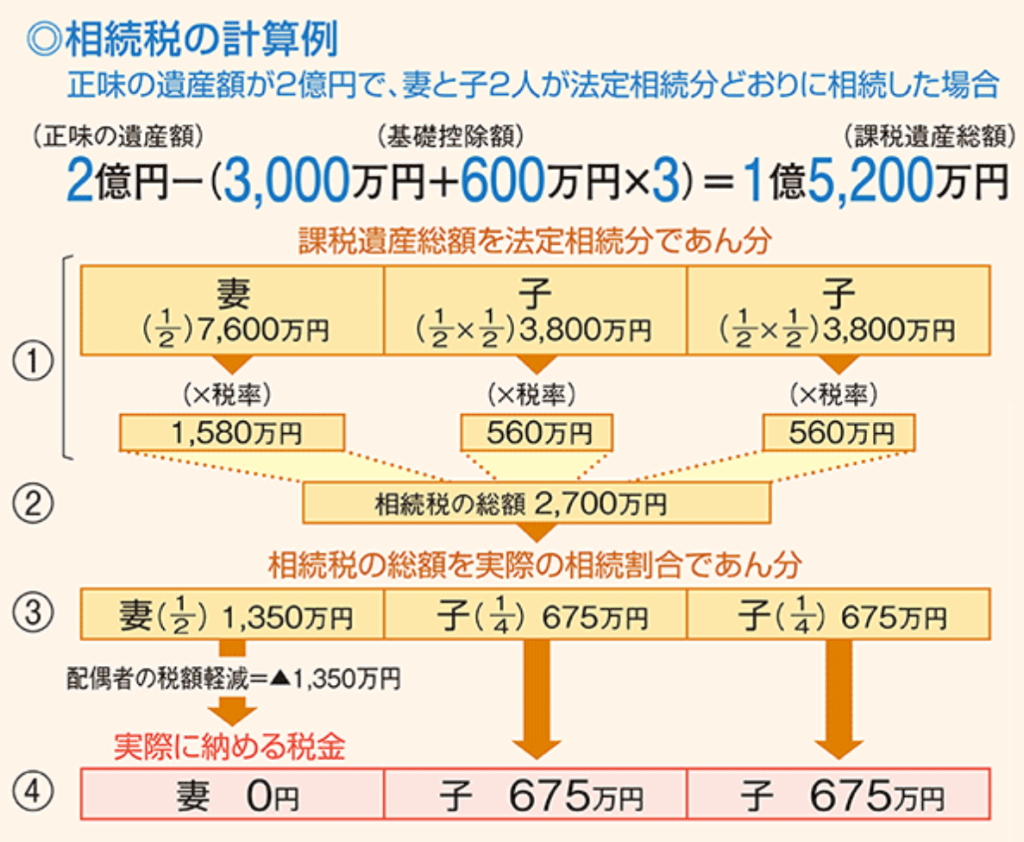

課税遺産総額が計算できたら次は相続税の総額を計算します。

上のフロー図を順を追って確認していきましょう。

必要に応じて図の中の数値例もご参照ください。

①-1

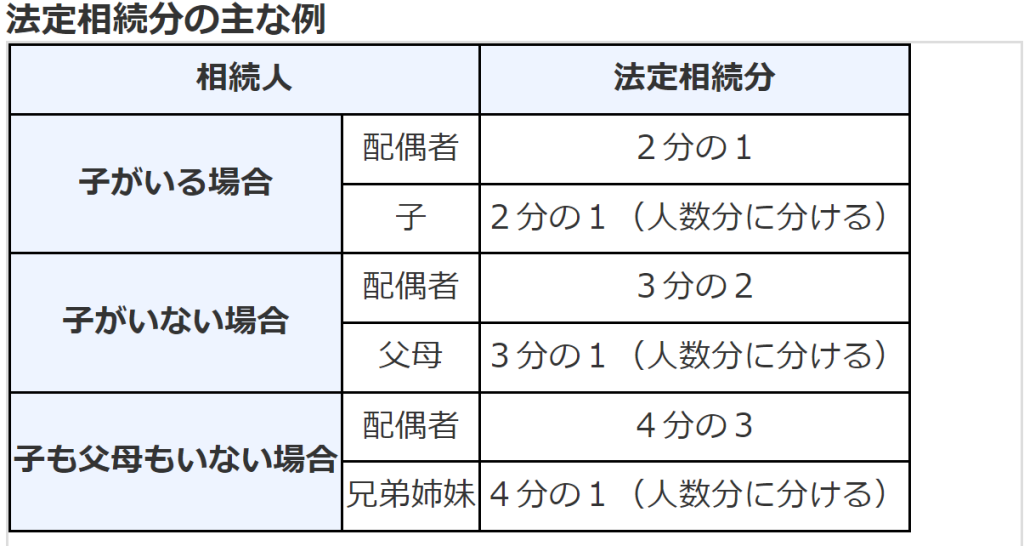

課税遺産総額を、相続人が民法の規定による法定相続分どおりに相続したものと仮定して按分します。

なお、法定相続分とは、民法で定められた各相続人の取分の目安です。

代表的なパターンは下の画像をご参照ください。

①-2

①ー1であん分した各相続人の金額に税率を乗じて、各相続人の税額を計算します。

その際には、下の画像のような「相続税の速算表」と呼ばれる表を使います。

例えば、上のフロー図の子供の税額は、法定相続分に応ずる取得金額が3,000万円超~5,000万円以下に該当しますので、次のように計算します。

3,800万円×20%(税率)-200万円(控除額)=560万円

②①で計算した各相続人ごとの税額を合計して、「相続税の総額」を求めます。

つまり、各人の実際の遺産分割には関係なく相続税の総額が計算されることになります。

各相続人の算出税額の計算

③②で求めた相続税の総額を、各取得者の実際に取得した正味の遺産額の比率で按分して、各人の「算出税額」を求めます。

各相続人の納付税額の計算

④③の算出税額をもとにして、取得者に応じた各種の加減算を行って、各人の「納付税額」が算出されます。

納税額を算出する際に加減算するものには次のようなものがあります。

(1)相続税の2割加算

財産を取得した者が、被相続人の一親等の血族および配偶者以外の場合には、相続税額が通常の税額に20%を加算した額になります。

なお、例外的に被相続人の孫養子(代襲相続人である者は除く)は一親等の血族ではありますが、2割加算の対象となります。

(2)配偶者の税額軽減

被相続人の配偶者が遺産分割や遺贈により実際に取得した正味の遺産額が、1億6千万円か配偶者の法定相続分のいずれか多い金額までは配偶者に相続税はかからないという制度です。

なお、この適用を受けるためには、原則として相続税の申告期限までに遺産分割協議を調える必要があります。

(3)未成年者控除

相続人が18歳未満である場合は、18歳に達するまでの年数1年につき10万円が控除されます。

なお、成年年齢引き下げ前の令和4年3月31日以前の相続や遺贈については20歳が基準年齢となります。

(4)障害者控除

相続人が障害者の場合は、85歳に達するまでの年数1年につき10万円(特別障害者の場合は20万円)が控除されます。

まとめ

相続税の計算方法について出来るだけわかりやすく解説いたしました。

実際に納付する税額が、多くの複雑な手順を経て計算されることをご理解いただけたと思います。

セミナーやご面談などで解説させていただいていても一度で理解されるという方はなかなかいらっしゃらないというのが正直なところです。

さらに言うと、相続税申告においては、今回解説いたしました相続税額の計算よりも財産評価の方がもっと難解です。

相続税の申告や生前の試算、節税対策は相続専門の税理士依頼することを強くおすすめいたします。

当事務所は相続専門の税理士事務所です。

無料相談も承っておりますのでぜひお気軽にお問い合わせください。

無料相談を実施しています

お気軽にご連絡ください

TEL:0120-93-8899

(平日9:00~17:30)

※お伺いした情報を外部に漏らすことはいたしません。

※営業のお電話は固くお断りします。